上海上海韬世公司参加新的税务学习

增值税税率由16%下降为13%,10%下降为9%,离正式实施还有一段时间,在过度时期,企业主要应注意哪些,我们从以下几方面分析:

一、过度期交易价格分析

企业日常的销售(包含提供劳务等)或采购(包含接受劳务等)中,交易报价一般习惯为含税价格,在本次增值税税率从16%下降为13%,及10%下降为9%,那么对应的不含税价格会有明显差异,我们看下表:

(1)以含税交易价1,000,000元不变为例,从销售方(包含提供劳务等)的角度分析。

从以上分析不难看出,增值税税率下降正式实施前后,如果交易报价不变,那么从销售方角度,本次交易方如果属于制造业,可以增加销售额22,887元,减少销项税额22,887元;如果交易方属于交通运输业、建筑业等行业,可以增加销售额8,340元,减少销项税额8,340元。

相反,从采购方角度分析,本次交易的采购方如果属于制造业等行业,则增加采购成本22,887元,减少进项税额22,887元;如果属于交通运输业、建筑业等行业,则增加采购成本8,340元,减少进项税额8,340元。

注:从整体的税负看,在整个产业链,采购方又可以变为另一行为的销售方,其销项税额是下降的,制造业和交通运输业、建筑业等行业整体税负在下降,这里不做详细分析。

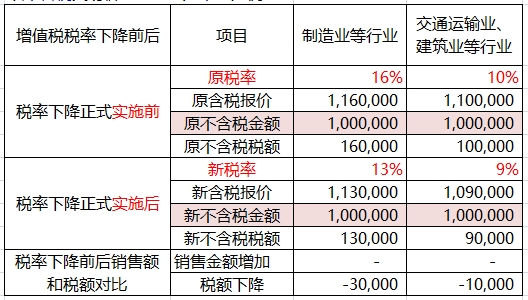

(2)以不含税交易价1,000,000元不变为例,从销售方(包含提供劳务等)的角度分析。

从以上分析不难看出,增值税税率下降正式实施前后,如果交易报价不变,那么从销售方角度,本次交易方如果属于制造业,可以减少销项税额30,000元;如果交易方属于交通运输业、建筑业等行业,可以减少销项税额10,000元。

相反,从采购方角度分析,本次交易方如果属于制造业,则减少进项税额30,000元;如果交易方属于交通运输业、建筑业等行业,则减少进项税额10,000元。

注:如果从整个产业链看,在另一次交易中,其作为销售方,税额相应得到了下降,总体看,制造业和交通运输业、建筑业等行业税额是下降的。

小结,在税率下降实施期,企业要综合考虑,如果一项交易发生,报价在税率下降正式实施之前,而增值税纳税义务发生在税率下降正式实施之后,则要注意交易价格怎么制定。

二、过度期合同签订

前面我们已经谈过,如果一项交易发生,报价在税率下降正式实施之前,而增值税纳税义务发生在税率下降正式实施之后,则企业要通盘考虑交易价格的确定以及合同签订。

在过渡期,企业签订合同时,可以在合同条款明确交易标的额的不含税金额,含税金额等信息。如果交易双方在签订合同时,未明确合同标的额具体项目金额,可以参考合同法相关规定,“买受人应当按照约定的数额支付价款。对价款没有约定或者约定不明确的,合同生效后,当事人就质量、价款或者报酬、履行地点等内容没有约定或者约定不明确的,可以协议补充;不能达成补充协议的,按照合同有关条款或者交易习惯确定。价款或者报酬不明确的,按照订立合同时履行地的市场价格履行;依法应当执行政府定价或者政府指导价的,按照规定履行”。

所以企业在增值税税率下降正式实施前应考虑合同签订相关条款,以免引起不必要的争议。

总结,以上主要分析了“2019增值税税率下降”正式实施前,企业应如何做好交易价格的制定和合同签订,重点是确定交易中各项目金额以及在合同签订时明确相应条款。企业在“2019增值税税率下降”正式实施前过度期可以参考,同时企业还要考虑过度时期增值税纳税义务发生时间的确定,以免发生涉税风险!

电话

微信扫一扫